От крупного холдинга до ИП: 10 правил разработки финансовой модели

09.09.2022 11:17

—

Разное

| ProBusiness

Источник материала: ProBusiness  Финансовая модель — неотъемлемая часть деятельности любой компании. Особенно важной финансовая устойчивость становится сейчас, во времена экономической непредсказуемости. И совершенно неважно, крупная ли у вас компания или вы всего лишь ИП. Пережить кризис смогут только те, кто продумывает все заранее. Начальник отдела финансового консалтинга ASER Владислав Болбатовский объяснил, как это сделать правильно.  Начальник отдела финансового консалтинга ASER — Качественная финансовая модель — продукт, который может быть одновременно полезен как прикладной инструмент для любого менеджера/фаундера и как документ (визитная карточка) для большого количества заинтересованных лиц (государственные органы, банк, инвестор, венчурный фонд, партнер и т.д.) на любой стадии развития вашей компании. Безусловно, содержание моделей в зависимости от задач может меняться, но адаптировать хорошую базовую модель под любые задачи не составляет никакой проблемы. Мы рассмотрим 10 ключевых правил по разработке финансовых моделей, которые могут быть вам полезны вне зависимости от размера вашей компании, а также задач, которые будет и должна выполнять модель. Конечно, в зависимости от отрасли и специфики деятельности компании содержание таблиц и показателей финансовой модели может кардинально различаться, однако в рамках данной статьи мы не будем погружаться в конкретные показатели, а поговорим о базовых и концептуальных моментах, которые, скорее всего, применимы к любой финансовой модели.

1. Цели и задачиФинансовая модель может адаптироваться под любые задачи, но мы настоятельно рекомендуем на начальном этапе определить ключевое предназначение модели, для которого она будет использоваться большую часть времени. Например, не стоит разрабатывать финансовую модель для третьих лиц на десятки вкладок, которые могут вам казаться логичными и понятными, но стороннему лицу потребуется несколько дней, чтобы в них разобраться. За годы практики я лично выработал для себя следующее правило: если за 30 минут погружения в финансовую модель невозможно понять ключевой функционал и механики, то, скорее всего, она сильно перегружена и не подходит для показа каким-либо третьим лицам. Однако если документ разрабатывался только для внутреннего пользования и вы считаете модель удобной — почему бы и нет. Но если появится необходимость отправить модель кому-либо, подумайте над тем, чтобы скрыть все лишнее. 2. Структура и содержаниеСтруктура и содержание любой финансовой модели во многом будет зависеть от предыдущего пункта и специфики деятельности вашей компании, однако есть несколько общих правил, которые стоит учесть для любого документа:

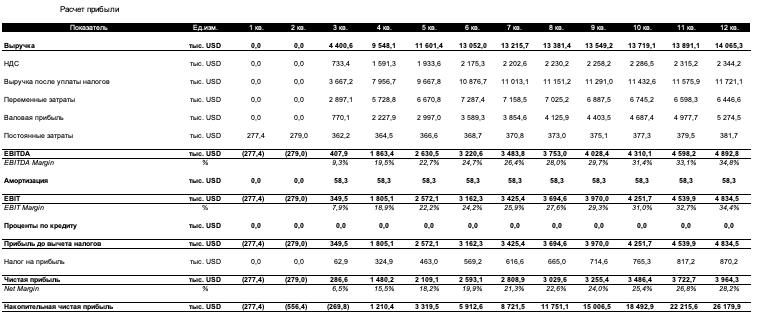

3. ДетализацияДетализацию любой финансовой модели можно рассматривать в двух аспектах:

Если ваша компания реализует несколько тысяч различных товаров или услуг, то не стоит делать расчеты на тысячи строк, т. к. скорее всего это не будет информативно в итоге ни для вас, ни для кого-либо еще. Если вам кажется, что это необходимо, сделайте расчеты на отдельной вкладке и объедините позиции по ключевым категориям в основных вкладках финансовой модели. Этот пример может быть применен к любым категориям финансовой модели (затраты, персонал, кредиты и т.д.).

Аналогичную ситуацию зачастую мы наблюдаем и с горизонтом расчета. Если вы разрабатываете модель стартапа и строите прогноз на 10 лет, то вряд ли кто-то воспримет этот документ всерьез, т. к. вероятность того, что это реализуется стремится к нулю, а прогнозировать так далеко на текущей стадии проекта просто нецелесообразно. В данном случае лучше сделать прогноз на 2−3 года с интервалом в квартал/месяц, т. к. специфика развития стартапа, как правило, предполагает постоянные изменения, которые не будут видны при, например, годовом шаге прогноза. 4. Допущения и обоснованияЕсли мы говорим о финансовой модели, которая предоставляется инвестору, фонду, банку и прочим, то данное правило является одним из ключевых для принятия решения о финансировании. Также это позволяет не обманывать самого себя в реалистичности прогнозов и дает уверенность в возможности реализации самого проекта. В данном случае правило максимально простое — все ключевые исходные цифры и данные, влияющие на результат деятельности проекта, должны быть обоснованы и подтверждены любым способом. Это могут быть: коммерческие предложения потенциальных поставщиков, сравнительный анализ цен конкурентов, рыночные бенчмарки для вашей отрасли/направления, исследования, исторические данные и т.д. 5. Налоговое окружениеЕсли выделить самые распространенные ошибки и недоработки, связанные с финансовыми моделями, то налоги определенно окажутся на первом месте. Из моего личного опыта, в большинстве случаев при разработке модели налоги исключаются вовсе или же начисляются, условно, только за заработную плату (особенно это свойственно IT-бизнесу). При этом в некоторых отраслях и юрисдикциях налоговая нагрузка может составлять до 50%, что кардинально изменит реалистичность прогнозов и может сломать бизнес-модель в целом. Когда делаете прогнозы обязательно посмотрите, подвержен ли ваш проект следующим налогам: НДС, социальные отчисления, подоходный налог, налог на прибыль, налог на дивиденды, земельный налог, налог на недвижимость. Также не забывайте, что почти во всех странах существуют какие-либо льготные налоговые зоны или режимы как для традиционных, так и для IT-бизнесов (например, в Беларуси: Декрет № 6, ПВТ, СЭЗ, Индустриальный парк «Великий камень» и т.д.). 6. Оборотный капиталВо многих отраслях и проектах оборотный капитал занимает значимую долю стартовых инвестиций, при этом зачастую инициаторы проекта или разработчики моделей упускают это из вида. В итоге это приводит к кассовым разрывам и нехватке денежных средств, которая вынуждает искать новые источники финансирования и останавливает реализацию проекта. Причем это касается как любых традиционных бизнесов (отсрочки при поставке товаров/сырья), так и IT-бизнесов (например, выплаты издателям приложений от Apple store/Google play). Таким образом, рекомендуем заранее заручиться условиями поставки любых товаров и услуг, которые вы будете приобретать, а также узнать условия отсрочек при реализации на вашем рынке (договоренности с покупателями, открытые данные, данные конкурентов), и на основе этого рассчитать потребность в оборотном капитале. 7. ФинансированиеФинансирование — неотъемлемая часть запуска и развития практически любого бизнеса. При этом сами источники финансирования, точнее условия их привлечения, могут оказывать значительное влияние как на прибыльность, так и денежный поток бизнеса. Не забывайте, что большинство инструментов финансирования, как правило, предоставляется на возвратной основе с уплатой каких-либо процентов. Необходимо заранее промоделировать, позволят ли ваши прогнозные показатели своевременно погашать обязательства. Распространена ситуация, когда бизнес является прибыльным и с точки зрения рентабельности никаких вопросов не возникает, но оказывается, что денежный поток не позволяет гасить основной долг по кредиту. Именно для этого мы советуем в обязательном порядке включать в структуру финансовой модели таблицы P&L и Cash Flow. 8. Показатели эффективностиСовременное развитие финансовых инструментов, типов компаний (проектов) заставляет задумываться о том, что является показателем эффективности, а также как будут оценивать эффективность те, кто будет анализировать модель? На задний план постепенно отходит однобокая оценка эффективности, которая связана с чистым доходом, окупаемостью, NPV проекта, так как для множества проектов и инвесторов это информация бесполезна и никак не помогает принять какое-либо управленческое или финансовой решение. Вряд ли вы сейчас встретите стартап, который будет на ранних стадиях стремиться получать прибыль и считать окупаемость своего проекта, как и венчурный фонд, который будет принимать решение об инвестировании по данным показателям.Стартап, скорее всего, ближайшие годы будет интересовать привлечение раундов для осуществления R&D и поддержания положительного денежного потока, а венчурный фонд — оценка, по которой он входит, и мультипликаторы, по которым планирует выйти из проекта. Таким образом, при оценке эффективности проекта (а это может быть множество показателей: прибыль, рентабельность, денежный поток, окупаемость, IRR, мультипликаторы к чему-либо, NPV, PI и т.д.) обратите внимание на то, что эффективность может быть для всех разная и должна находиться на адекватном уровне для вас или того, кому она направляется. 9. СценарностьФинансовая модель никогда не оправдается в точности. Именно это утверждение должно мотивировать вас к тому, чтобы в своих расчетах предусмотреть различные сценарии развития проекта (компании). Это, с одной стороны, позволит вам избежать множества рисков и продумать механизм действия при наступлении какой-либо ситуации, а с другой — показать инвестору (банку, партнеру), что вы готовы к любому варианту развития событий. Непосредственно сценарность можно рассчитывать по множеству показателей в зависимости от специфики вашего бизнеса, но в большинстве случаев это касается уровня цен (как реализации, так и закупки), уровня заработных плат, производительности, а также план-графика (сроков) реализации проекта. 10. Оформление и дизайнДанный пункт в большей степени применим в случае, когда вы планируете направлять свою финансовую модель кому-либо. При этом на первый взгляд может показаться, что практический пользы у этого правила нет, но это не так. Качественное оформление и дизайн модели занимает совершенно незначительное количество времени, но может помочь в следующих аспектах:

Таким образом, грамотно разработанная финансовая модель покажет, с одной стороны, профессионализм команды проекта, финансового департамента компании, с другой — способность видеть угрозы и возможности своего бизнеса сегодня и в перспективе, а также находить пути решения возможных проблем. Читайте такжеЧтобы разместить новость на сайте или в блоге скопируйте код:

На вашем ресурсе это будет выглядеть так

Финансовая модель - неотъемлемая часть деятельности любой компании. Особенно важной финансовая устойчивость становится сейчас, во времена экономической...

|

|