«Кредит всегда должен быть на пользу компании». Топ-менеджер банка рассказала, как правильно выбрать финансирование для бизнеса

06.01.2023 18:13

—

Разное

| ProBusiness

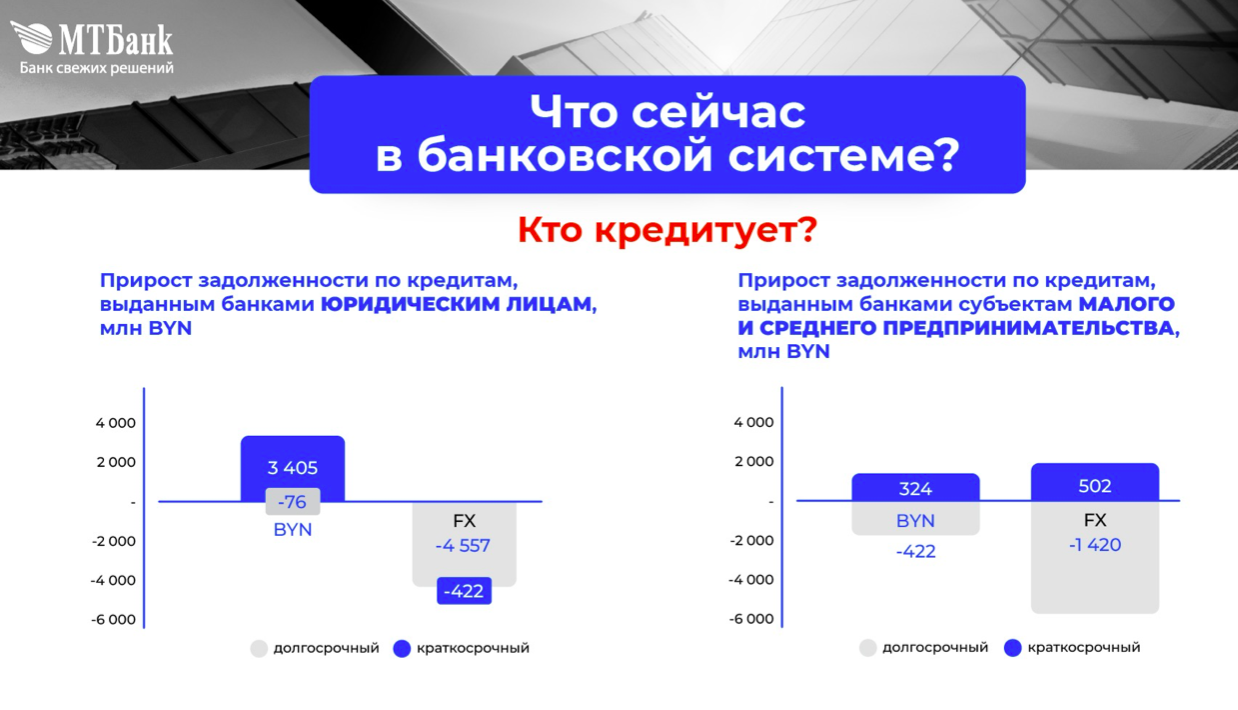

Источник материала: ProBusiness «Серию партнерских мероприятий в 2022 году мы начинали с Capital Day. Интересно, что им же и заканчиваем. Я тогда об инструментах финансирования бизнеса на тот момент. Ситуация на рынке за это время развивалась стремительно и непредсказуемо. Поэтому сегодня посмотрим какие условия инвестиций в банковской системе для бизнеса есть здесь и сейчас», — заявила заместитель председателя правления МТБанка Ольга Цуран во время конференция Сapital Day. Спикер рассказал обо всех возможностях получения финансирования от банков и объяснила, какие ошибки бизнес совершает при кредитовании. Генеральный партнер конференции — Самый распространенный кейс работы с банком — «Нужны деньги»— Первый вопрос у бизнеса тогда должен быть: «А кредитуют ли сейчас банки и на каких условиях?» Давайте посмотрим, что произошло за 10 месяцев 2022 года. Это статистика в целом и отдельно по МСП, поскольку часто говорят, что в основном финансируются крупные гиганты бизнеса, а сегменту МСП достается меньше.

Главные тенденции: краткосрочное финансирование в белорусском рубле выросло, а долгосрочное — и в валюте, и в белорусском рубле упало. При этом у МСП краткосрочное финансирование подросло в рублях и в валюте, а долгосрочное, то есть инвестиционное, упало в обоих сегментах.

В целом за последние 4 года портфель банковской системы меньше, чем в 2020 году, кредитование в валюте падает, а в рубле — растет. Однако очень важно видеть не только срез задолженности на сегодня, но и динамику новых выдач:

И тут мы видим очень яркий тренд на то, что кредитование в белорусском рубле по отношению ко всем предыдущим годам очень сильно выросло, а кредитование в валюте очень сильно упало. То есть рынок уходит в национальную валюту, и, в основном, бизнес берет деньги на краткосрочные цели. Значит именно на такое финансирование вы и сможете рассчитывать больше всего.

Раз банки кредитуют, то пора узнать ставки. Видно, что в марте ставки резко пошли вверх и летом деньги были самыми дорогими. Сейчас ставки по белорусскому рублю начинают потихоньку идти вниз, но незначительно. Средняя ставка до сих пор не достигла значений начала 2022 года.

Ставки по валюте падают не так активно, как в белорусском рубле, ввиду того, что подключился более активно российский рубль, а он по стоимости сопоставим с белорусским. Какой кредит брать?Я нередко сталкиваюсь с тем, что кредит, который компания взяла, ей совершенно не подходит. На рынке есть два вида финансирования — оборотное и инвестиционное. И в них бизнес часто путается. Скажем, новые проекты — это не всегда инвестиции в основной капитал. Иногда нужна большая оборотка, чтобы запустить новое направление бизнеса. Поэтому важно получить правильный инструмент в виде оборотного кредитования.

Итак, вот какие есть варианты, если ваша цель — пополнение оборотных средств: 1. Классика — это разовый кредит либо невозобновляемая кредитная линия. Помните, что вы начнете зарабатывать не сразу. Поэтому желательно структурировать сделку с банком так, чтобы вы начинали платить по кредиту после того, как у вас появится выручка. Не забывайте, например, про вашу сезонность. Бывает, что в несезон выручка может не просто падать, а вообще отсутствовать. И график оборотного кредитования должен все это учитывать.

2. Возобновляемая кредитная линия. Она хорошо подходит для постоянной поддержки бизнеса, перекрытия кассовых разрывов. Часто так бывает, что когда один раз взял возобновляемую кредитную линию, потом остановиться невозможно. Одну погашаете, другую — открываете. И эта кредитная линия живет вместе с вашим бизнесом. 3. Овердрафт. Хорошо подходит, когда есть кассовый разрыв. Часто банк сам предлагает такую услугу, проанализировав обороты по вашему счету. Например, мы в этом году запустили онлайн-овердрафт, когда бизнес может получить деньги буквально за минуту. И никаких лишних документов не нужно, поскольку банк и так видит вашу динамику.

4. Факторинг. Про него часто забывают, но когда у вас уже появилась дебиторская задолженность, вы можете с ней прийти в банк и, в зависимости от того, на кого возьмет риск банк (на вас или на дебитора), получаете деньги на счет сразу, за вычетом дисконта, и можете забыть про эту «дебиторку» либо полностью, либо на время. Повторюсь, что этот инструмент работает только тогда, когда продажа уже произошла, когда дебиторская задолженность уже образовалась. Есть также менее популярные инструменты, но когда с ними учатся правильно работать, они не менее эффективны. 5. Совместная кредитная программа. Когда вы продаете товар, можете выбрать: быть с дебиторской задолженностью или получить деньги сразу, а кредит возьмет ваш покупатель. Но проценты по кредиту будете платить вы. Похоже на факторинг, только риск уже точно находится на стороне покупателя, а на вас — стоимость денег. Это хорошо когда вы не хотите работать с дебиторской задолженностью.

6. Целевые программы. Как правило, они рассчитаны специально на экспорт или импорт. Например, Банк Развития дает очень много таких программ. По импортным программам рекомендую также обратить внимание на инструменты Росэксимбанка. Это возможность под высокотехнологический экспорт Российской Федерации получить дешевое финансирование в российском рубле. Но там есть четкие критерии продукции, которую можно так финансировать. 7. Банковские гарантии. По факту, это финансирование без денег: у вас появляется возможность заключить с кем-то сделку. Скажем, партнер делает отгрузку под гарантии банка. У него нет риска, ведь, если что-то пойдет не так, заплатит банк. А вы не тратите на товар оборотные деньги. Этот инструмент также помогает участвовать в тендерах. Например, недавно белорусские банки, включая наш, получили возможность предоставлять гарантии белорусским предприятиям по работе с госзаказом в России.

8. Аккредитив. Это форма расчета, которая должна быть зашита в договор. В основном используется в экспортно-импортных контрактах. А вот варианты, если ваша цель — инвестиции: 1. Разовый кредит (невозобновляемая кредитная линия). Выпускается на долгий срок: в идеале, чтобы он совпадал со сроком окупаемости проекта. Если сроки окупаемости длиннее, то вам придется искать другие источники погашения этого кредита. Здесь вы можете профинансировать основные средства — либо оборудование, либо автотранспорт, либо здание.

2. Лизинг. Он особенно популярен при покупке автотранспорта, потому что есть возможность делать ускоренную амортизацию автомобиля. Однако помните, что по лизингу минимальный срок — 1 год. Если захотите погасить раньше, такой договор не сможет считаться лизингом. 3. Совместные программы финансирования хороши не только для оборотного кредитования, но и для долгосрочного. Часто такие сделки сейчас делают по объектам недвижимости. Когда по факту покупатель приобретает недвижимость в рассрочку, а проценты платит застройщик или владелец недвижимости. Так недвижимость продается чуть лучше. Также есть целевые программы Банка Развития.

4. Аккредитив — это не только форма расчета для оборотного кредитования, но и когда это сложная поставка оборудования, которая идет частями и, по факту, в форму договора зашивается условие, что пока не поступит последняя единица оборудования либо пока она не будет установлена, деньги за это оборудование не выплачиваются. Это хороший способ защиты от непоставки оборудования. Как взять кредит правильноТоп факапов при кредитовании: 1. Неправильная валюта кредитования. Если выручка в рублях, а кредит в долларах, вы можете попасть в «валютную вилку», разность курсов и очень много потерять. Надо понимать, что неправильная валюта кредитования может быть не только в момент получения кредита. Она может стать неправильной во время пользования кредитом. Например, в этом году ставку аренды отвязали от евро и все вынуждены были перейти на белорусский рубль. А кредиты у девелоперов были, в основном, в валюте. И здесь уже вам решать, что делать: либо уходить в кредитование в белорусских рублях (но это снижает срок окупаемости, потому что ставка выше), либо нести риск «валютной вилки», когда у вас выручка в белорусском рубле и если курс пойдет вверх, вам станет очень больно выплачивать валютный кредит.

2. Неправильные сроки оборачиваемости. Нужно очень четко понимать, когда вложенный рубль кредита сможет быть выплачен именно из выручки. Например, когда вы берете деньги на закупку товара, вам придется ждать, пока обработают заказ, пока товар привезут и растаможат, пока он полежит на складе и вы его продадите, пока придет «дебиторка». Только тогда реально появится та выручка, которая может покрыть ваш кредит. Если сроки оборачиваемости кредита меньше, чем сроки цикла поставки и продажи, вы окажетесь в ситуации кассового разрыва. За этим нужно следить. Кредит должен всегда быть на пользу компании. 3. Финансирование инвестиций оборотным кредитованием. Это очень распространенная ошибка. Мы просто вынимаем деньги из оборота и строим склад, покупаем автомобиль и прочее. По факту мы изымаем из нашей компании «кровь» и «застываем», потому что мы уже не сможем купить нужное количество товара, получить запланированную выручку и так далее. Так что под инвестиционные цели всегда нужно брать инвестиционное финансирование и считать срок окупаемости.

4. Кредитование при отсутствии прибыли. Есть золотое правило: в оборотном кредитовании проценты должны выплачиваться из прибыли, а в инвестиционном — из прибыли должны выплачиваться и проценты, и основной долг. Потому что как только проценты становятся больше, чем ваша прибыль, значит эти деньги изымаются из вашего собственного капитала. У компании становится все меньше и меньше денег для того, чтобы дальше работать на рынке. Если это краткосрочно из-за, скажем, несезона, то это небольшая проблема. Но если это происходит хронически, то ваш бизнес в опасности.

Лайфхаки: 1. Имейте альтернативные предложения. Когда вы понимаете, что ваш бизнес очень сильно зависит от кредитования, вы должны понимать, где вы возьмете деньги, если вам вдруг в одном банке откажут. 2. Заранее планируйте финансирование. Зачастую компании приходят в последний момент и берут кредит, который бизнесу только вредит.

3. Стройте отношения с банком. Особенно хорошо это работает в кризис. Банк — это ваш партнер. Не на один кредит, а на годы. Он будет помогать раскачивать ваш бизнес. И когда у вас выстроены такие отношения на долгое время, в кризис банк обязательно войдет в ваше положение и поможет преодолеть его вместе. 4. Здраво оценивайте бизнес «чужими» глазами. Посмотрите на свой баланс со стороны. Менее распространенный кейс работы с банком — «Деньги есть»В этой ситуации нужно деньги вкладывать. В середине 2022 года была возможность заработать на депозитах больше, чем могла дать рентабельность вашего бизнеса. Не забывайте о таких возможностях.

Читайте такжеЧтобы разместить новость на сайте или в блоге скопируйте код:

На вашем ресурсе это будет выглядеть так

«Серию партнерских мероприятий в 2022 году мы начинали с Capital Day. Интересно, что им же и заканчиваем. Я тогда рассказывала об инструментах финансирования бизнеса на... |

|