Зарплата в конвертах, массовые увольнения, дробление бизнеса и рекламный сбор — все, что бизнес должен знать о налогах

14.07.2022 09:09

—

Разное

| ProBusiness

Источник материала: ProBusiness  Тему налогов и сборов можно отнести к категории вечных, но всегда актуальных. 7 июля на конференции известный налоговый консультант и соучредитель бухгалтерской компании «Директ Актив» рассказала, с какими ошибками сталкиваются собственники бизнеса при оптимизации налогов, дроблении бизнеса, что делать с жалобами сотрудников, а также кому нужно платить рекламный сбор, введенный в Беларуси в мае 2022-го. Приводим основные тезисы выступления. Генеральный партнер события —

Дробление бизнеса. В каких случаях компания в зоне риска?Согласно статьи , существуют признаки недобросовестного и добросовестного дробления бизнеса. Признаки недобросовестного дробления бизнеса:

И неважно, дополнительные субъекты хозяйствования созданы на территории Беларуси или за ее пределами. Это все равно может рассматриваться как реализация этими субъектами операций, направленных на неправомерное применение норм международных соглашений об избежании двойного налогообложения с целью вывода прибыли за пределы Беларуси. Например, вы владелец 2-х компаний («Реклама Медиа» и «Реклама Актив»), одна компания на льготном режиме — УСН, а вторая — на общей системе налогообложения. Обе компании оказывают рекламные услуги, у них один собственник, в каждой трудоустроены несколько сотрудников. Выручка двух компаний в сумме за год превысила 2,5 млн бел. рублей (около $ 992 тыс). Это повод рассматривать обе компании как одну с доначислением налогов до общей системы вместо УСН. Что за это может грозить?

Что делать? Необходимо подписать входящие ЭСЧФ (с отражением суммы НДС, выставленной на портале ИМНС вашим поставщиком), даже если вы на льготном режиме как плательщик УСН или резидент ПВТ. Это значит вы выделяете на 18-м счете НДС и уже после этого отнесите его на затраты, сч 20/26/44. Иначе в случае пересчета налогов и доначисления НДС к вычету возьмете входящий НДС от поставщиков только после подписания ЭСЧФ (то есть в следующем квартале), а за предыдущий придется заплатить 20% от реализации. Что такое добросовестное дробление бизнеса? В некоторых случаях нашумевшую статью 33 можно обжаловать. По статистике , успешно оспорено 11% решений ИМНС и ДФР. Случаи дробления бизнеса, которые считаются добросовестными:

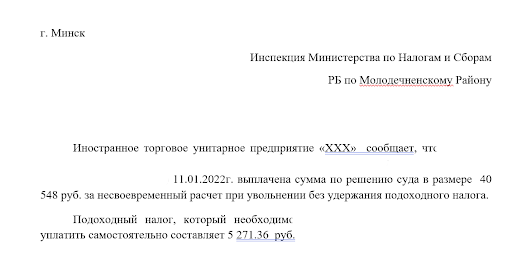

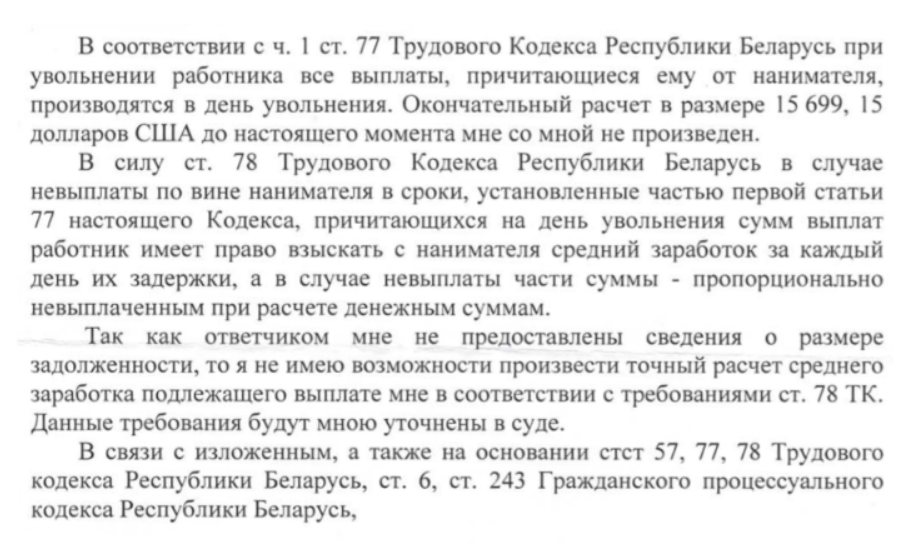

Пример добросовестного дробления Предположим, у вас есть ИП и компания «Сайт Актив» (резидент ПВТ). У вас один сайт, но услуги вы предоставляете разные. Компания реализует плагины и приложения, а ИП — обучает работе с ними. По декрету № 12, резидент ПВТ не может оказывать услуги по обучению, поэтому тут отсутствует факт дробления бизнеса и недополучения уплаты взносов. Незаконная оптимизацияЗарплата в конвертах — один из самых распространенных способов нарушений закона в области налогообложения. Но многие собственники бизнеса забывают, что в налоговые органы поступает информация о всех доходах граждан из ФСЗН, БРТИ, МВД, от страховых компаний, РУП «Белтехосмотр» а также по скидочным картам Евроопт, Гиппо и Корона, данные по оплатам телефонных операторов, переводах из-за границы и т.д. Таким образом налоговые органы формируют общую картину о доходах и расходах сотрудника. И, если расходы превышают доходы или сотрудник написал жалобу на компанию, то придет письмо с просьбой дать ответы на вопросы. Примеры вопросов: 1. Каким образом вы нашли место работы (реклама в СМИ, интернете)? Например, размещение вакансии на rabota.by. Если у вас уволен сотрудник и единица в штатном расписании не удалена, то о свободной вакансии вы должны сообщить в службу занятости в 5 дневный срок (сайт komtrud.minsk.gov.by). Как вариант, кандидаты могли узнать о вашей компании от друзей, в социальных сетях и изъявили желание у вас работать. К примеру нажав кнопку на сайте rabota.by. 2. Заключался ли с вами трудовой договор? Есть ли записи о приеме на работу в трудовой книжке? Вы были ознакомлены с должностной инструкцией? Сотрудник должен быть письменно ознакомлен с должностной инструкцией — это обезопасит вашу компанию. Например, если вы увольняете сотрудника в связи с несоответствием занимаемой должности по причине невыполнения поставленных ему задач. Сотрудник может это обжаловать в суде, сказав, что должностную инструкцию не видел или не подписывал, и соответственно не знал, что должен был выполнять эту работу. 3. Какие функции вы выполняли, кем они определены? 4. Кто может подтвердить выполнение вами порученной работы? 5. Каким образом вам выплачивалась заработная плата, кто выплачивал заработную плату? Укажите размер заработной платы с разбивкой по месяцам. Если сотрудник укажет оклад 2500 BYN, а по штатному расписанию зарплата будет по этой должности 800 BYN, это будет являться поводом для вопросов к руководителю. Был случай когда собственник выплачивал на карту только часть заработной платы. А вторую часть переводил как дивиденды на личную карту, в свою очередь каждый из сотрудников снимал в банкомате определенную сумму. С этих денег собственник, естественно, не уплачивал взносы в ФСЗН. Факт выплаты зарплаты в «конвертах» отрицал. В качестве доказательства органы использовали фотофиксацию из банкомата, на которой было видно, что каждый из сотрудников снимал деньги с карты учредителя. 6. Выплачивалась ли вам заработная плата в «конвертах»? 7. Как, кем и когда вам выплачивалась заработная плата? Если у вас есть системное нарушение (к примеру, несвоевременная выплата заработной платы) и по жалобе сотрудника к вам приходит инспекция по труду, то можно написать заявление и они проверят по всему предприятию, по всему штату и вынесут одно административное постановление, а не по конкретному случаю. Штраф все равно будет такой же. Теперь, если другие сотрудники пожалуются или по инициативе ФСЗН будет проверка этого периода, то за это нарушение больше не оштрафуют. Если заявление не писать, то в другой раз при проверке в том же периоде и обнаружении нарушения срока выплаты по другому сотруднику опять будет наложен штраф. 8. Производилась ли выдача расчетных листов при выплате заработной платы? Расчетные листы вы можете отправлять на электронную почту, не выдавать бумажный. Если порядок выдачи электронных расчетных листков, на который ссылается наниматель, не подтвержден письменно, недобросовестные работники могут утверждать (в том числе в судебном заседании), что не знали о действующем порядке выдачи расчетных листков, не получали их и, следовательно, не имели представления о размере причитающейся заработной платы. Негативные последствия: в случае пропуска работником срока исковой давности по искам о взыскании заработной платы суд может не учесть пропуск срока, если работник докажет, что не знал о размере своей заработной платы, так как ему не выдавался расчетный листок. 9. Произведен ли с вами в настоящее время окончательный расчет за отработанное время? Выплата компенсации неиспользованного отпуска производится в обязательном порядке в день увольнения. Например, сотруднику была выплачена компенсация не в полном объеме, он обратился в суд в последний день трехмесячного срока исковой давности и получил компенсацию за каждый день просрочки в размере среднего заработка. Согласно иску, задолженность нанимателя по компенсации неиспользованного отпуска в день увольнения была $ 3924. За 3 месяца задержки сумма компенсации составила $ 11 774. Общая стоимость выплаты истцу составила более $ 15 тысяч.  Совет Если по решению суда нанимателю нужно выплатить сотруднику, например, $ 15 тысяч, то возникает необходимость уплаты подоходного налога с этой суммы. Но вы не можете его удержать и перечислить меньше. Вы должны перечислить истцу ровно по судебному решению всю сумму, но и рассчитать сверху подоходный налог неправильно. Уплату подоходного нужно возложить на самого истца направив в налоговую инспекцию письмо с указанием необходимой суммы налога к уплате. В данном случае письмо было направлено в инспекцию, подоходный налог составил более 5 тысяч белорусских рублей и его уплатил истец.

10. Была ли выдана трудовая книжка при увольнении? Если наниматель задерживает выдачу трудовой книжки, то работнику выплачивается средний заработок за все время вынужденного прогула. При этом дата увольнения изменяется на день фактической выдачи трудовой книжки. Так как дата увольнения меняется, то в этом случае средний заработок сохраняется за период действия трудового договора. На его сумму также следует начислять взносы в ФСЗН. Массовые сокращенияВера Солянкова обращает внимание: если у компании в планах релокация сотрудников и увольнение за месяц более 20% штата при общей численности компании до 1000 человек, то это — массовое сокращение. Что должен сделать наниматель? Нужно уведомить органы занятости о высвобождении работников в связи с сокращением численности или штата. И сделать это нужно за 2 месяца до увольнения работников. При прекращении трудового договора в связи с сокращением численности или штата работников нанимателем выплачивается выходное пособие в размере не менее трехкратного среднемесячного заработка. На практике был случай в IT-компании, когда наниматель сокращал 50% штата. Желая сэкономить на выходном пособии, сотрудникам, у которых истекал трудовой контракт раздал уведомление о непродлении, а остальным — уведомление о предстоящем сокращении с выплатой пособия. Недовольные сотрудники отправились в суд с требованием выплатить им выходное пособие.  Этого можно было избежать, если бы уведомления об увольнении в связи с истечением срока действия контракта были отправлены только тем работникам, у которых контракт истекал до срока уведомления о предстоящем сокращении. Кстати, увольнение при сокращении штата будет законным, если невозможно перевести работника с его согласия на другую работу либо работник отказался от перевода. Невыполнение указанного требования является основанием восстановления сотрудника на работе. Несколько кейсов по оптимизации налогов 1. Коммерческая организация использует принадлежащий ей легковой автомобиль в предпринимательской деятельности. Срок полезного использования — 4 года. По истечении этого срока собственник хочет продать авто ниже рыночной стоимости сотруднику компании, к примеру директору, что ведет к занижению налога на прибыль. 2. Выплата сотруднику вознаграждения за аренду его легкового автомобиля в интересах компании не облагается ФСЗН. Если сам сотрудник управляет автомобилем, то не рекомендуется устанавливать арендную ставку более, чем половину его заработной платы. Поскольку есть риск признания этого подменой вознаграждения за трудовые обязанности. Также, если в договоре не будет указано, что сам сотрудник управляет транспортным средством, то вознаграждение по договору аренды нужно будет выплачивать за время и отпуска, и болезни сотрудника.  3. Суммы сверх цены реализации — пени, штрафы от покупателей — увеличивают налоговую базу по НДС. Их лучше отражать по дню получения, а не по дню отражения этих сумм в бухучете (п. 4 ст. 120, подп. 28.2 ст. 121 НК). Также это сократит трудозатраты: — неведения книги покупок (ч. 2 п. 4 ст. 132 НК); — ведения раздельного учета при наличии товаров, работ, услуг, приобретаемых и (или) реализуемых без НДС (п. 2 ст. 134 НК). 4. Компания получает выручку посредством российской платежной системы Юмани или РНКО «Платежный Центр». В этом случае ее должны отражать, согласно ежемесячным отчетам, а не в соответствии с полученными платежами, поскольку сервисы удерживают комиссию. И по этой комиссии необходимо подать декларацию по налогу на доходы, т.к. это посреднические услуги. Размер ставки — 15%. Если вы не разделяете покупателей по странам, то вся выручка признается реализованной на территории Беларуси с уплатой НДС 20% при ОСН. 5. В компании, которая занимается оптовыми поставками, два учредителя. Один из них — директор — в марте улетает в Казахстан открывать и налаживать новый бизнес. Накладные по доверенности подписывает второй учредитель. В апреле на компанию поступает жалоба якобы от «покупателя» о том, что на приобретенный товар не получена накладная/чек и товар продают «мимо кассы». УДФР приглашает на беседу бухгалтера и учредителя, в ходе которой выясняется, что второй не был трудоустроен в штат и для решения вопроса его нужно оформить с марта 2022 года с уплатой всех зарплатных налогов: ФСЗН 35%, БГС 0,6% и подоходный налог 13%. Дело о неуплате налога с выручки не было заведено, не опрашивали контрагентов и покупателей, только попросили трудоустроить сотрудника и уплатить зарплатные налоги. 6. В собственности компании «Альфа» находится основное средство стоимостью $ 50 тысяч. Компания проводит оценку, согласно которой стоимость составляет $ 500 тысяч. И по новой стоимости передает в качестве вклада в уставный фонд другой компании, которая в свою очередь продает основное средство на экспорт с 0% НДС. Таким образом, при распределении удельного веса на нулевую ставку выходит огромная сумма вычетов НДС к возврату из бюджета. Компания в убытке, налог на прибыль не возникает. При проверке компанию-экспортера признали аффилированной, сделку органы признали фиктивной. НДС подлежит перерасчету. Новый рекламный сборВ Беларуси вступил в силу указ № 131 «О развитии средств массовой информации». Согласно ему, с мая 2022 года вводится сбор за размещение рекламы. Соответственно, первую отчетность необходимо предоставить до 20 июля. Но сразу стоит отметить: если вы размещали рекламу в апреле, а заплатили за нее в мае, эта сумма не облагается сбором. Плательщиками признаются юрлица и ИП, являющиеся рекламодателями. Физические лица сбор не оплачивают. Рекламодателем является организация или гражданин, деятельность которых рекламируется, либо они определили объект содержания рекламы или предоставляют ее для размещения на территории Республики Беларусь. Плательщиками не являются:

Что не является объектом обложения сбором? 1. Создание рекламы: разработка дизайн-макета, создание контента, печать и монтаж рекламных плакатов и др. 2. Хостинг — услуги по размещению, хранению информационного ресурса пользователя услуг электросвязи. Сбор не распространяется на рекламу:

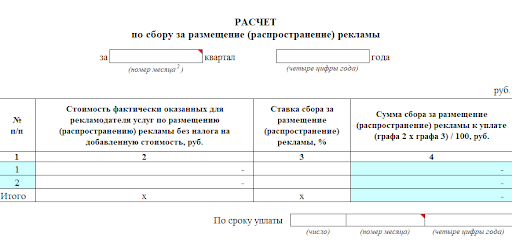

Ставка сбора:

Отчетным периодом является календарный квартал. Сбор исчисляется в белорусских рублях. И он включается организациями в затраты по производству и реализации товаров, работ или услуг, имущественных прав (счет 20, 44), а ИП — в расходы, учитываемые при исчислении подоходного налога. Стоимость услуг, являющихся базой для исчисления сбора, может относиться к прочим нормируемым затратам. Согласно ст. 171 НК, размер прочих нормируемых затрат — не более 1% выручки. Сумма сбора, исчисленного от такой базы, относится к затратам по производству и реализации в полной сумме, так как для нее нормирование Указом № 131 не предусмотрено.  Реквизиты для уплаты сбора размещены на Министерства по налогам и сборам. Рекламными считаются расходы на:

Реклама через сервисы «Яндекс.Директ», «Google Ads», в Facebook, Instagram относятся к рекламе через информационно-телекоммуникационные сети, а значит не нормируется. Однако нормируются расходы на приобретение призов, вручаемых в виде выигрыша при проведении рекламной игры. Если реклама направлена на пользователей за пределами РБ, то платить сбор не нужно. Но для этого должны быть соблюдены следующие условия:

Например, в посте в Instagram сказано: «Покупайте самые свежие продукты в Москве в магазинах «Пятерочка!». Из текста понятно, что реклама направлена не на пользователей в РБ. С 1 мая 2022 года иностранные рекламодатели вправе размещать (распространять) рекламу на территории Беларуси только через рекламное агентство на основании заключенного с ним договора. Если заинтересованным лицом является иностранный рекламодатель, то плательщиком сбора будет являться организатор, т.е. рекламное агентство. Базой для исчисления сбора будет являться стоимость услуг по размещению (распространению) такой рекламы. Также не подлежит обложению сбором:

Что нужно для размещения наружной рекламы? Нужно согласовать ее размещение с Мингорисполкомом. Компания обращается туда с заявлением, в течение 10 дней оформляется договор на размещение средства наружной рекламы. В дальнейшем компания должна получить специальное разрешение — паспорт СНР, за выдачу которого взимается плата. С сумм платы за получение разрешения в Мингорисполкоме, платы за предоставление права на использование городской среды в рекламных целях, а также за предоставление имущества во временное пользование для размещения СНР, платы за содействие в размещении наружной рекламы сбор не исчисляется. Распространение рекламы через почтовые ящики и в метрополитене, в том числе в вагонах, в вестибюлях станций метро, на станциях, в подземных переходах между линиями, станциями и в других общедоступных помещениях рекламодателю уплачивать сбор не нужно.  Как быть с соцсетями? Если вы размещаете рекламу о себе и своих товарах в личном аккаунте на основании пользовательского соглашения, которое не предусматривает оплату, то в данной ситуации отсутствует объект обложения сбором. И уплачивать его не нужно. То есть за свои посты в Facebook, на которые таргет не выставлен, сбор не взимается. Но когда речь идет о рекламе товаров и услуг, приобретенной у блогеров даже без таргета, она облагается рекламным сбором. Если рекламодатель сам рассылает свою рекламу через SMS, мессенджеры электронную почту и так далее, а договор на ее размещение не заключается, то отсутствует объект обложения сбором. Размещение рекламы будет являться объектом обложения сбором, если рекламодателю оказываются услуги по ее размещению. То есть если вы делаете рассылку возмездно. На заметку рекламным агентствам Если ваша компания занимается созданием контента и роликов, то эксперт советует сделать отдельный договор на продвижение и размещение рекламы. Если это договор оферты без конкретных сумм, то нужно сделать протокол или приложение/спецификацию с указанием суммы. Также сумма может быть отражена в акте, если в договоре это описано. Рекламные агентства по итогам месяца составляют отчет на основании данных из личных кабинетов Google и Facebook. В отчете должна прослеживаться цепочка от полученных средств от заказчиков и выставленных актов до рекламораспространителей, которым они были перечислены. Агентства также получают комиссию за пополнение личных кабинетов и вознаграждение за написание контента. Вера Солянкова рекомендует все услуги разделять: во избежание уплаты сбора со всей суммы услуг. В том случае, если вы продвигаете информацию о клиенте посредством собственного сайта, оплачивая рекламу, а вознаграждение от заказчиков получаете за проданные лиды, т.е. заявки, то сбор нужно исчислять только с суммы оплаченной рекламы, с лида сбор не исчисляется.

Оффшорный сборПри перечислении денежных средств и обязательств в неденежной форме в страны, указанные в перечне указа Президента Республики Беларусь № 353, нужно уплачивать оффшорный сбор. В этот перечень вошли: штаты Вайоминг и Делавэр в США, Республика Черногория и Республика Андорра. Налоговым периодом оффшорного сбора является календарный месяц. Ставка — 15%. Сумма исчисляется как произведение налоговой базы (НБ) и ставки оффшорного сбора. Например, компания «Альфа» передает имущественные права за предоставление доступа к базам данных в штат Дэлавер, при этом исчисляет налог на доходы. Сумма по договору — $ 1000. Значит, НДИО исчисляем от суммы по договору и оффшорный сбор нужно уплатить со всей этой суммы, то есть с $ 1000. Если обязательство в неденежной форме исполняется поэтапно, налоговая база определяется, исходя из объема исполненного белорусской организацией обязательства. Освобождается от обложения оффшорным сбором перечисление денежных средств:

В частности, освобождаются от офшорного сбора:

Примеры из практики 1. Белорусская коммерческая организация заключила договор на поставку товаров с резидентом Франции (страна не входит в перечень офшорных зон). Согласно ему, импортер перечисляет денежные средства за полученный товар резиденту Княжества Монако (страна входит в перечень офшорных зон), соответственно уплачивать сбор нужно. 3. Белорусская организация — резидент ПВТ — выплатила дивиденды своему учредителю, зарегистрированному в Австрии (страна не входит в перечень офшорных зон). Денежные средства перечислены на счет учредителя, открытый в банке, зарегистрированном в оффшорной зоне в штате Дэлавэр. Резиденту ПВТ уплачивать сбор в данном случае не нужно.  Не всегда возможно определить из документов, полученных от нерезидента, зарегистрирован он в офшорной зоне или нет. Для проверки места регистрации нерезидента можно использовать следующие информационные ресурсы:

Читайте такжеЧтобы разместить новость на сайте или в блоге скопируйте код:

На вашем ресурсе это будет выглядеть так

Тему налогов и сборов можно отнести к категории вечных, но всегда актуальных. 7 июля на конференции Tax day известный налоговый консультант и соучредитель... |

|