Без кассовых разрывов и налоговых рисков. Эксперт рассказал, как привести компанию к финансовой стабильности

18.07.2022 10:11

—

Разное

| ProBusiness

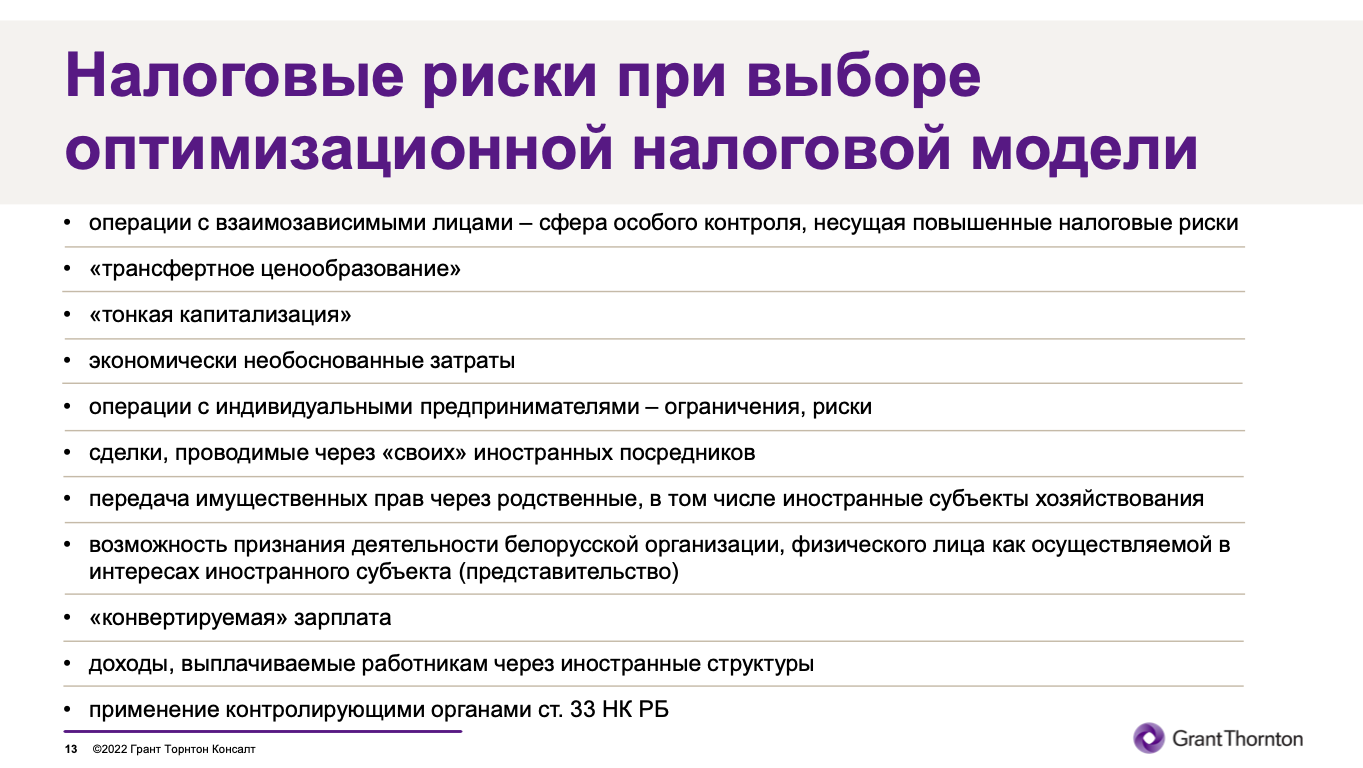

Источник материала: ProBusiness «Я пришел вас не запугать, а предостеречь, чтобы в некоторых моментах вы были осторожнее, — предупредил всех пришедших на конференцию директор ООО Владимир Сузанский. — Если лет десять назад бизнес работал по принципу „Ой, а разве это запрещено?“, то сейчас — можно вроде формально ничего не нарушить, но все равно получить штраф или даже „уголовку“. Звучит печально, но это жизнь». Эксперт рассказал, как правильно вести налоговое планирование и какие льготы можно использовать разным бизнесам. Публикуем основные тезисы выступления. Генеральный партнер события — Для чего вам нужна «упрощенка»?— Думаю, что все слышали про упрощенную систему налогообложения. А многие ею пользовались, когда была возможность. Однако для контролирующих органов УСН — это повод проверить бизнес. Поэтому используя «упрощенку», необходимо понимать, зачем вы это делаете. Да, законодательство дает право на работу с такой системой, но если вы скажете проверяющим, что таким образом хотите платить меньше налогов, от вас уже не отстатнут. Причина, по которой вы используете УСН, может быть любой, но только не снижение налоговых выплат. Например, чтобы не вести бухучет, поскольку бизнес не очень большой. К сожалению, сегодня грань между налоговой оптимизацией и 243-й статьей УК (предусматривает ответственность за неуплату налогов) очень тонкая и неощутимая. Поэтому среди специалистов вообще идут дискуссии о том, что слова «налоговая оптимизация» сейчас вообще не стоит использовать. Актуальным понятием становится «налоговое планирование». То есть никто не запрещает пользоваться теми льготами и возможностями снижения налоговой нагрузки, которые предоставляет государство, но цель их применения должна быть максимально прозрачна и понятна.

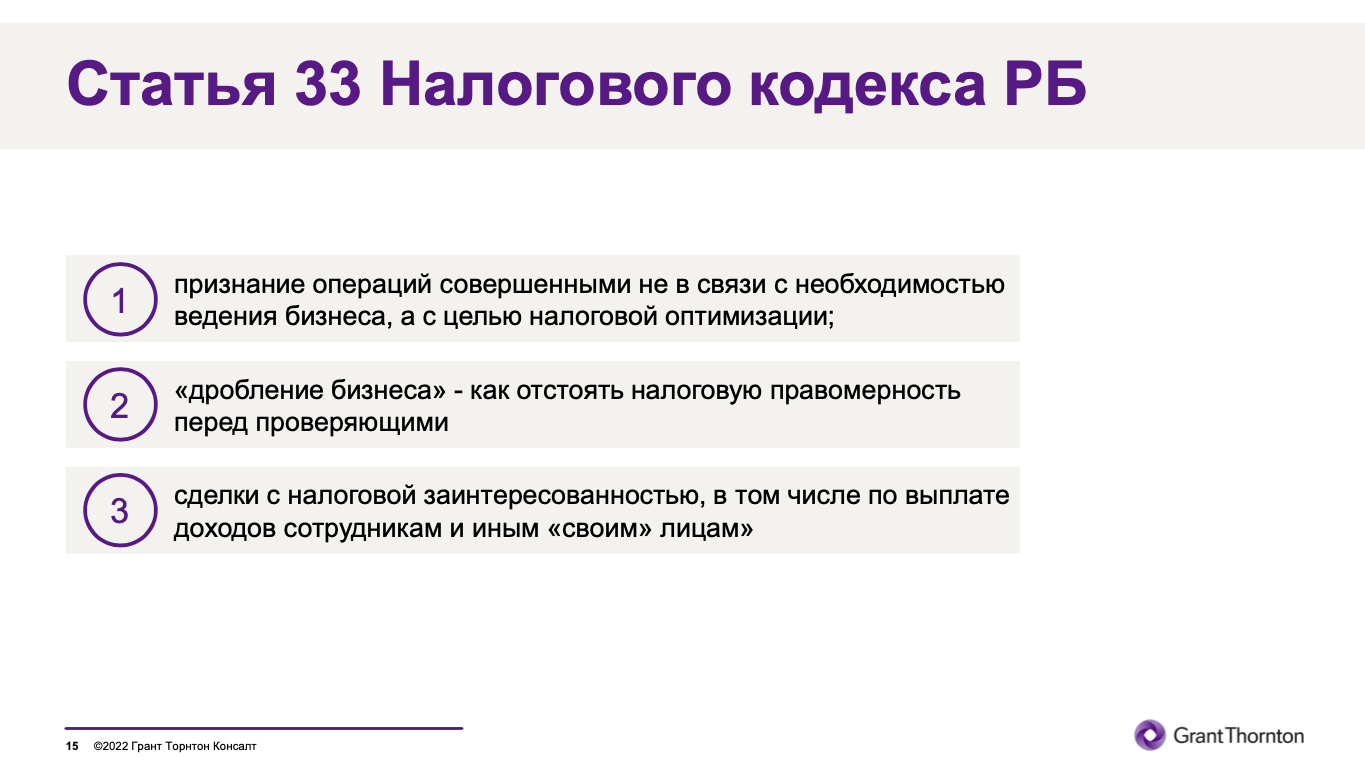

Кроме того, во всем должна прослеживаться бизнес-логика: например, никакие дробления, ради экономии, вы точно не сможете оправдать. Иначе придется тогда столкнуться с 33-й статьей НК.

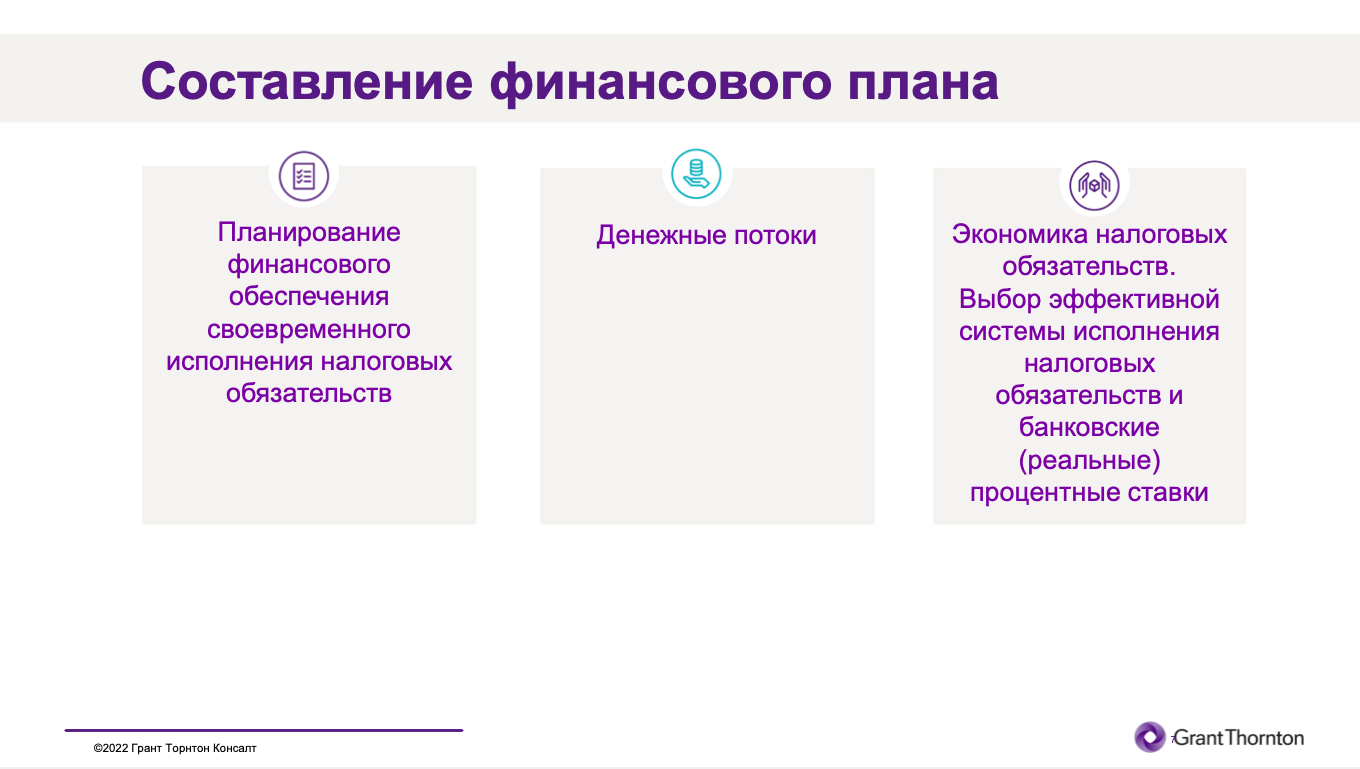

Из чего состоит налоговое планированиеНалоговое планирование состоит из двух направлений: непосредственно само планирование и организация работы по этим планам. Планирование налогов Цель бизнеса — сокращать затраты и увеличивать прибыль. И налоги — это точно такие же затраты, как аренда офиса, фонд оплаты труда и прочее. Но для государства налоги — это доход. И снижать этот доход не в его интересах. Здесь необходим компромисс. И планирование поможет его найти. Если мы планируем налоги, нам обязательно нужно знать расходы и понимать потенциальный эффект от нашей деятельности, чтобы не получить убыток.

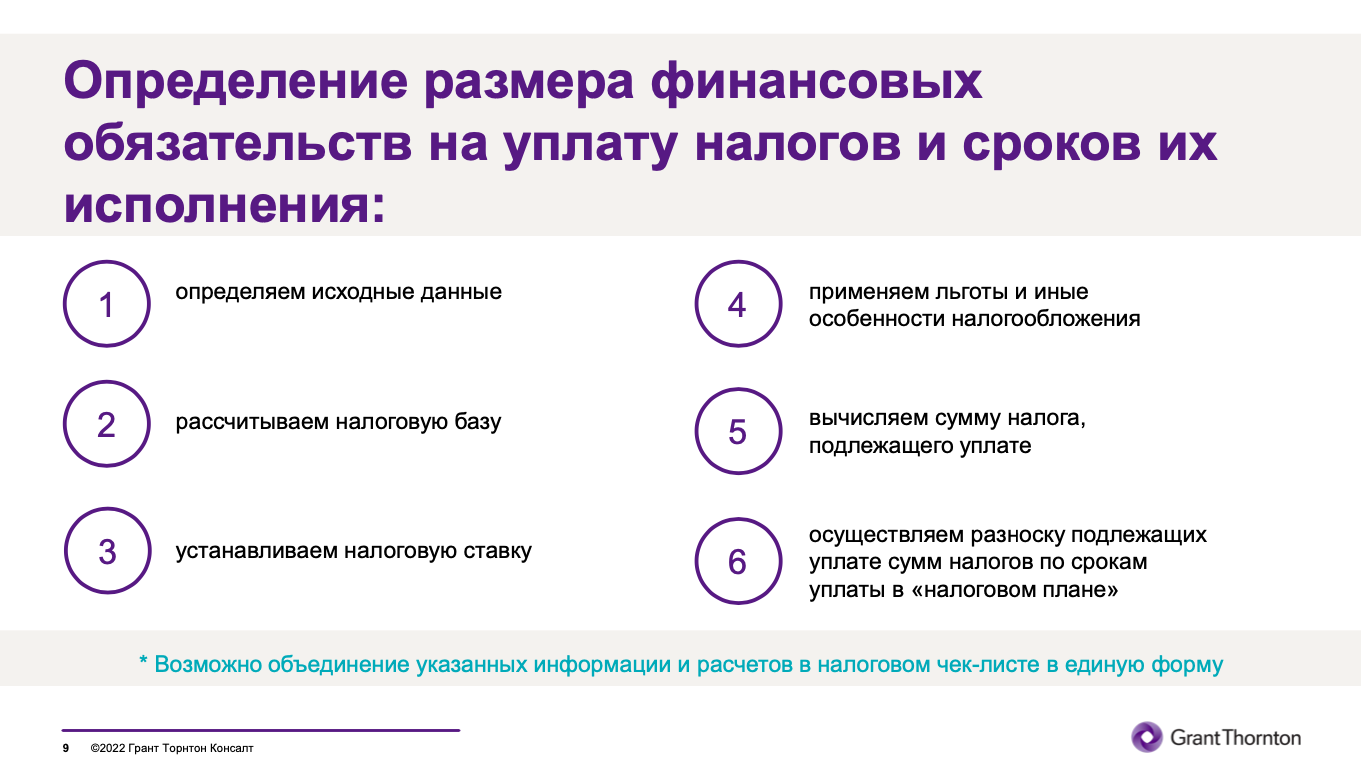

Для грамотного планирования необходимо опеределить те виды налогов, которые должна уплачивать ваша компания. Все налоги перечислены в статьях 8 (республиканские) и 9 (местные) Налогового кодекса — это сильно упрощает работу.

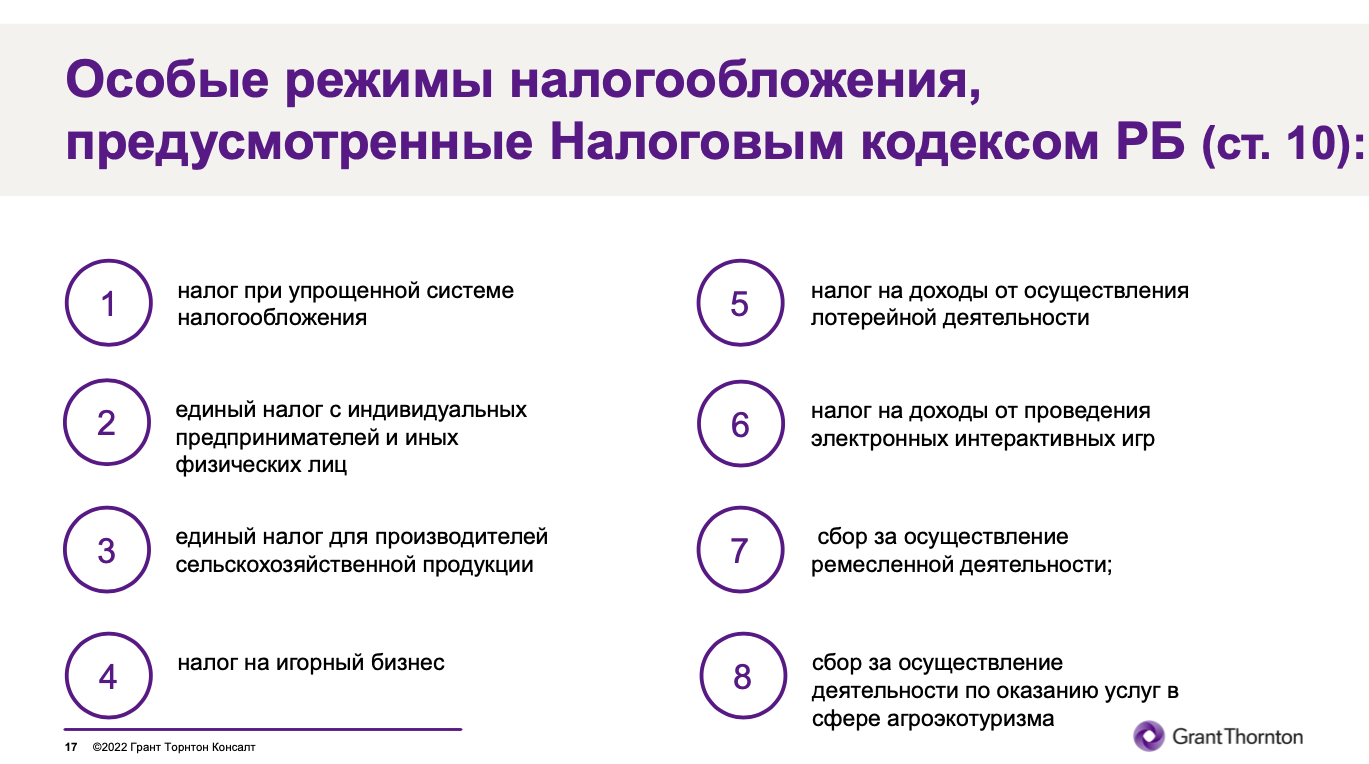

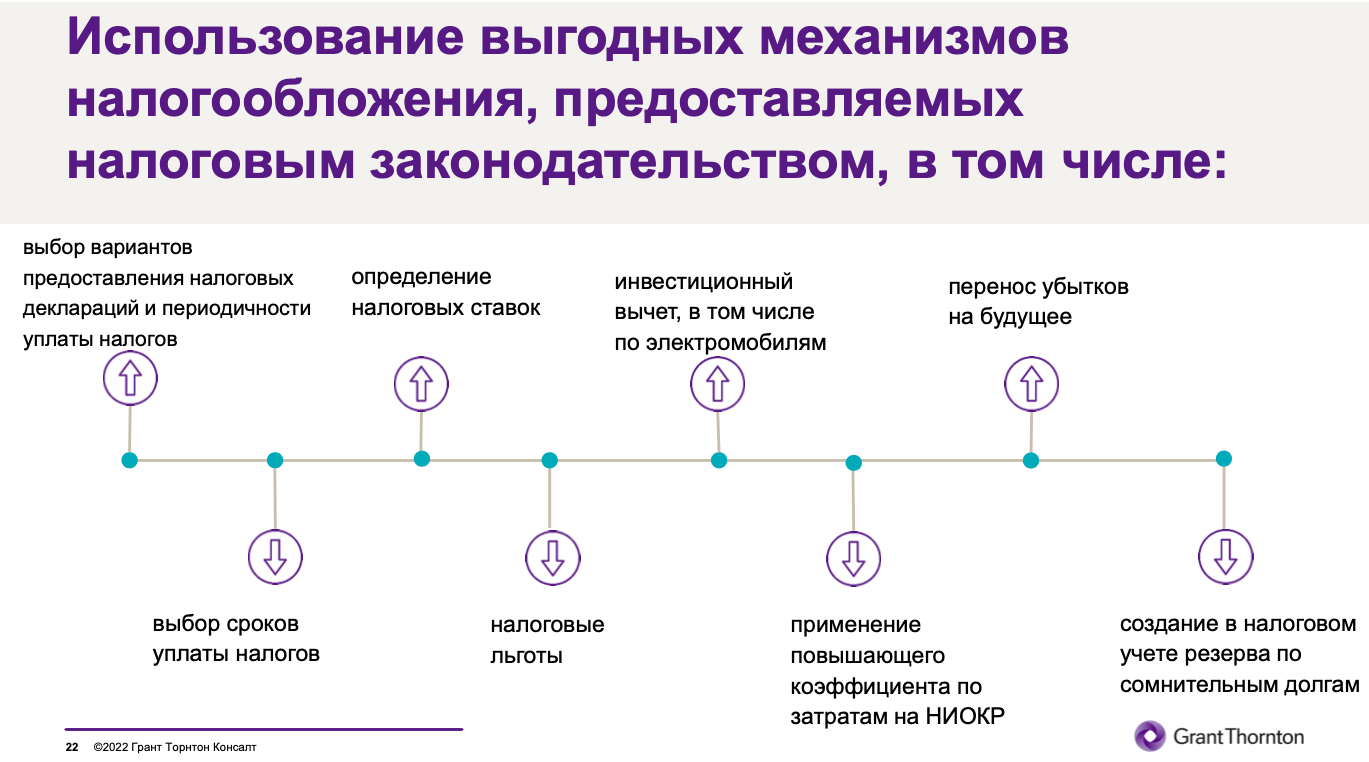

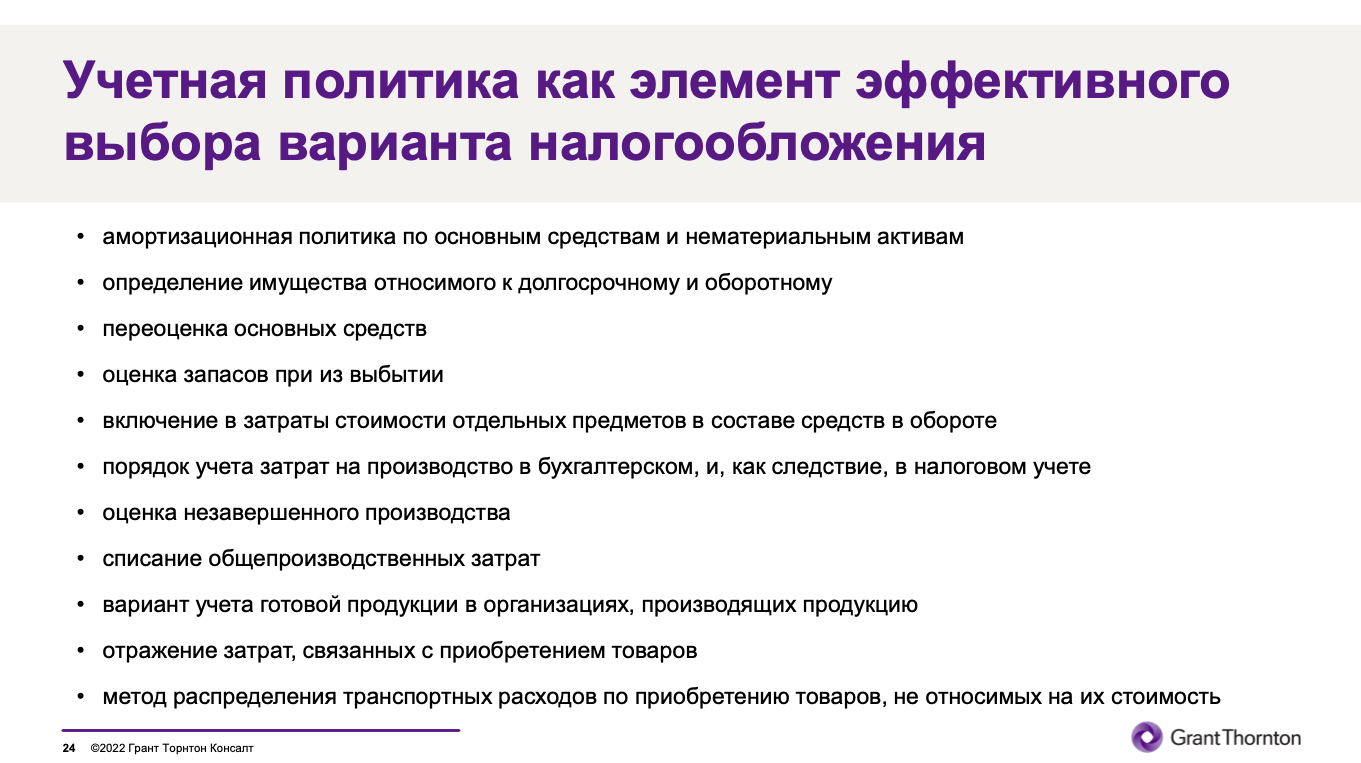

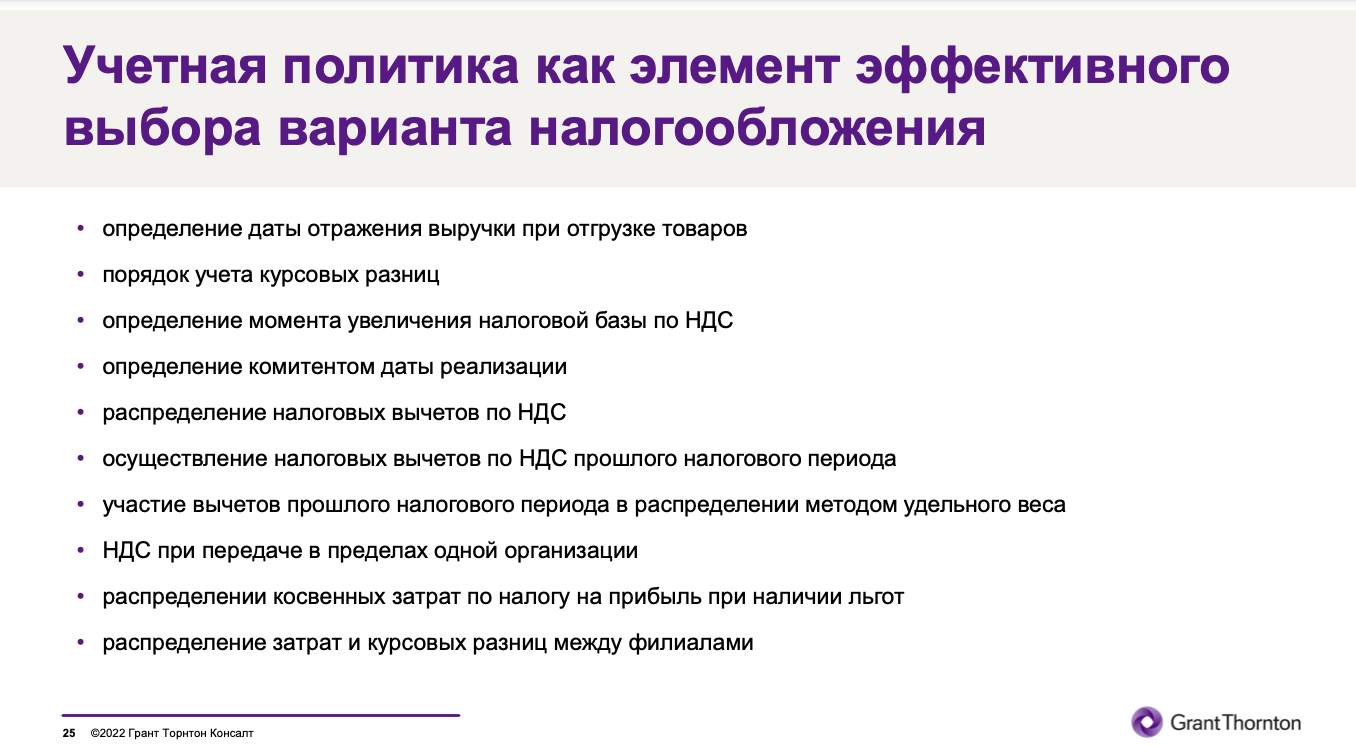

Налоговая организация Когда вы поняли, что необходимо планировать налоги, следующим шагом будет выбор оптимального варианта налогообложения: то есть вы должны определиться с налоговой организацией.

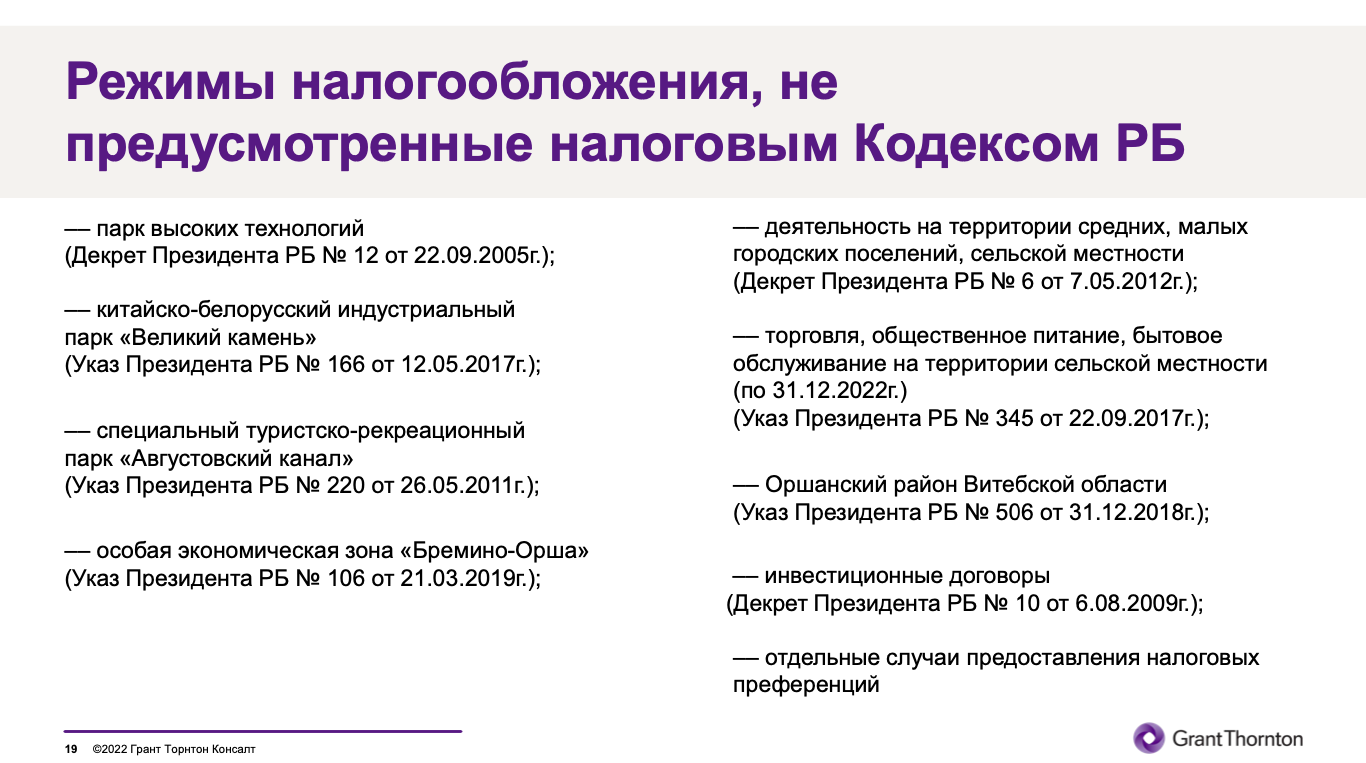

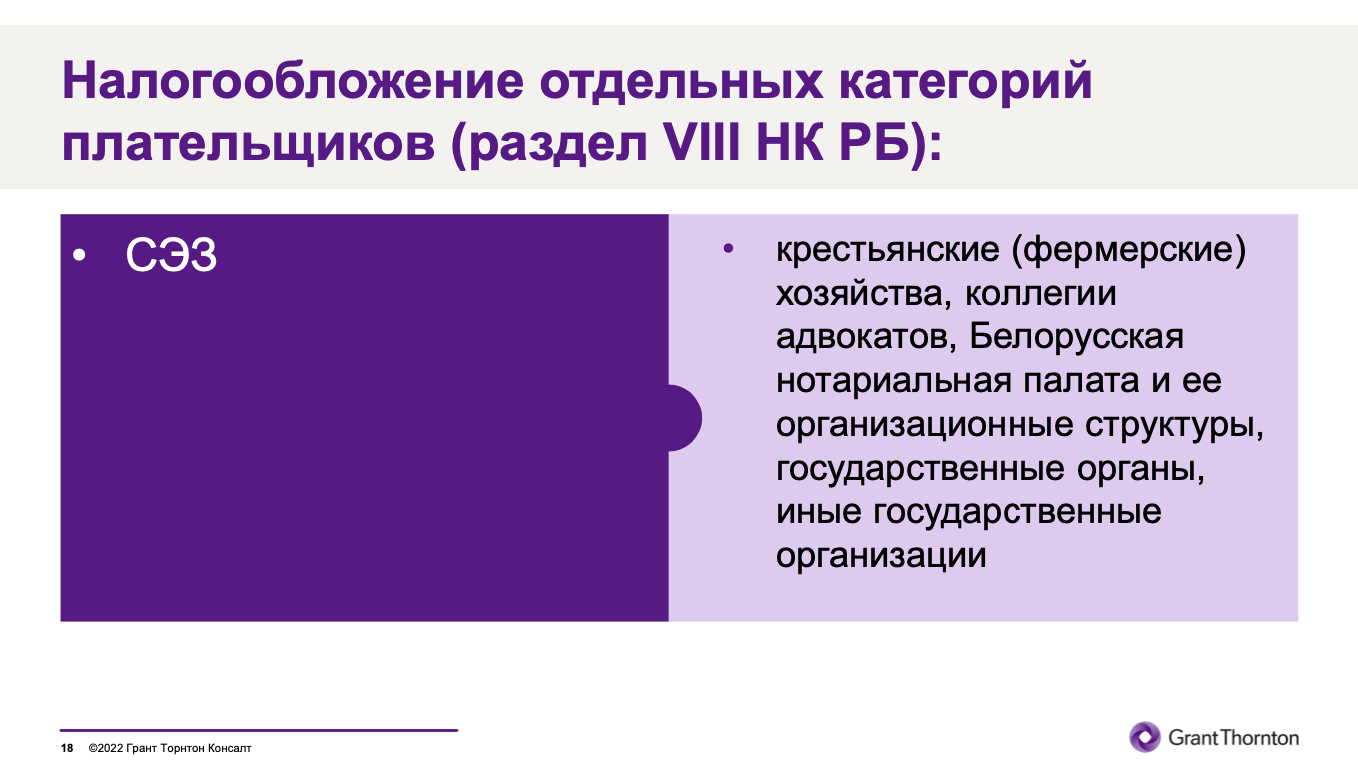

Для качественной налоговой организации необходимо использовать все возможности, в том числе особые режимы налогообложения. Если ваша компания подходит под требования специальных экономических зон, Парка высоких технологий или Индустриального парка «Великий камень», то стоит использовать данные льготы.

Да, там будут жестко следить за соблюдением бизнес-плана, но налоговая нагрузка будет для вас более комфортная. А это напрямую будет влиять на вашу конкурентоспособность, ведь все налоги косвенно или напрямую ложаться в цену вашего продукта.

Чтобы выстроить работу с налогами максимально эффективно, важно составить для себя чек-лист. Туда вы должны выписать все свои налоги, отметить что, когда и куда должно быть выплачено. Когда вы заранее будете знать о всех нюансах по каждому из налогов, шансы в чем-то ошибится сильно снижаются. Кроме того, каждый месяц вы будете понимать, какие конкретно суммы необходимо зарезервировать для выплат.

Простой пример. Вы планируете сделку и хотите 30 июня отгрузить товар покупателю. Когда вы должны заплатить за это налог? 22 июля. Предположим, что по договору вы предоставили отсрочку платежа на 3 месяца и больше никаких поступлений не планируется. Если заранее не запланировать платеж, то можно получить проблемы. Еще один вариант — выплачивать налоги не каждый месяц, а, скажем, ежеквартально, чтобы иметь возможность оплаты.

И в конце хочу снова предостеречь от необдуманной налоговой оптимизации. Слишком много рисков она несет:

Читайте такжеЧтобы разместить новость на сайте или в блоге скопируйте код:

На вашем ресурсе это будет выглядеть так

«Я пришел вас не запугать, а предостеречь, чтобы в некоторых моментах вы были осторожнее, - предупредил всех пришедших на конференцию Tax day директор ООО "Грант...

|

|