Налоговая оптимизация: почему заманчивая идея переоформить компанию на родственников может закончиться статьей

16.08.2024 08:01

—

Разное

| ProBusiness

Источник материала: ProBusiness Что такое оптимизация и как ее трактует Министерство по налогам и сборам? Почему важно разбираться и детально изучать примеры законной и незаконной оптимизации? А также как оценить ее законность? Обо все этом порталу «Про бизнес» рассказала Анна Жегздринь, налоговый консультант компании ГрандБизнес Консалтинг. Оптимизация: трактовка Министерства по налогам и сборам— Оптимизация и уклонение — эти слова часто употребляются параллельно, но имеют абсолютно разную окраску. Одно слово любит бизнес, другое — государство в лице госорганов. Наверное, они никогда не придут к консенсусу в вопросах трактовки, потому что для контролирующих органов любая ваша оптимизация — это потенциальное уклонение. Как же все-таки трактует ИМНС понятие налоговой оптимизации? Налоговая оптимизация — это экономическое явление, позволяющее плательщикам, не нарушая законодательства, проводить свои хозяйственные операции так, чтобы налоговые последствия были минимальными. Ключевой момент — не нарушая законодательства.  И вроде очевидно, что регистрировать несколько фирм законодательством разрешено, работать с ИП или физлицами по ГПД законодательством разрешено, но дробление и подмена трудовых отношений очень часто фигурируют в актах налоговых органов. Поэтому сотрудники налоговых органов добавляют, что в избранном варианте налоговой оптимизации не должен присутствовать признак искусственности хозяйственного и экономического смысла. Совершая какую-то операцию, вы должны понимать, что она действительно совершалась, с какой целью она совершалась, какие выгоды получили обе стороны сделки. Причем эти выгоды должны быть не только налоговыми или исключительно не налоговыми.

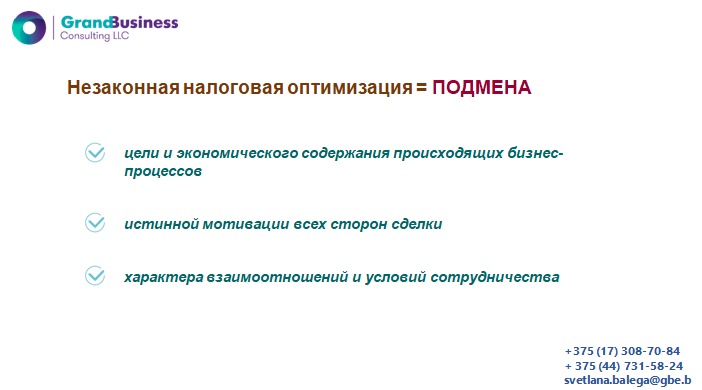

Какие незаконные признаки налоговой оптимизации приводят сотрудники ИМНС? Они говорят, что незаконная оптимизация — это ситуация, когда плательщик получает какие-то выгоды путем подмены: целей, экономического содержания, истинной мотивации всех сторон сделки и характера взаимоотношений и условий сотрудничества. Истинную цель совершения операции знают чаще всего либо учредитель, либо руководитель, либо тот, кто непосредственно отвечал за эту операцию. Отдельно хочу остановиться на характере взаимодействия и условиях сотрудничества на примере корректировки налоговых обязательств по этому признаку.

Примеры законной оптимизации

Первое — методы распределения налоговых вычетов по НДС: метод удельного веса и метод раздельного учета. В зависимости от того, какие у вас обороты по реализации, какие ставки НДС применяются, в зависимости от структуры «входного» НДС, можно выбрать тот метод, который будет более выгодным. Второе: даты. Даты касаются, скорее, не налоговой оптимизации, а финансовой, т.е. вы не можете избавиться от налогов, но самостоятельно выбираете периоды, в которых будете их уплачивать. Например, при получении штрафа от покупателя, такие суммы облагаются НДС и включаются в состав доходов при исчислении налога на прибыль. Налоговый кодекс дает право выбрать, когда будут облагаться налогами эти суммы. Это либо дата отражения дохода в бухгалтерском учете, либо дата фактического поступления денежных средств. Свой выбор необходимо закрепить в учетной политике. Третье: инвестиционный вычет. Инвестиционный вычет — это возможность единоразового включения в состав затрат 20% от стоимости зданий, сооружений, передаточных устройств, 40% от стоимости машин и оборудования. Еще есть всеми любимый инвестиционный вычет в размере 100% по электромобилям, который применяется в том числе и для легковых автомобилей. При приобретении дорогостоящего имущества, кроме стандартной амортизации, в состав затрат включается дополнительная сумма. Срок для применения инвествычета — 2 года с периода начала начисления амортизации.

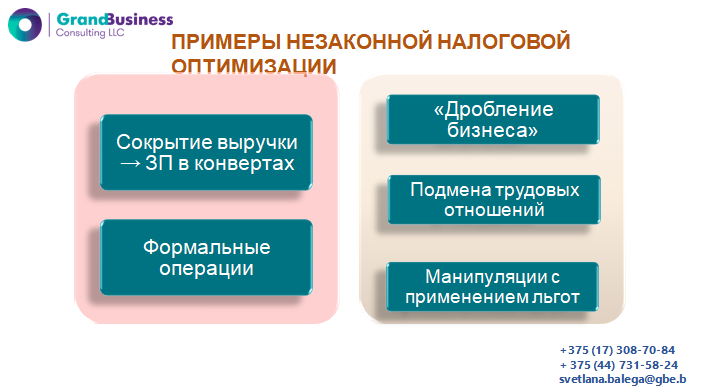

Четвертое: резерв по сомнительным долгам. Если вам не платят ваши покупатели, можно уменьшить налог на прибыль и включить такую задолженность в состав расходов. Ситуация: вы отгрузили товар либо оказали услугу, отразили выручку от реализации, исчислили все необходимые налоги, а деньги от покупателей не поступили. При просрочке более 90 календарных дней, всю сумму такой задолженности можно включить в расходы, при просрочке от от 45 до 90 календарных дней — 50% задолженности. Очевидно, что после получения денег от покупателей, резерв по сомнительным долгам придется восстановить: суммы, ранее включенные в состав расходов, необходимо включить в доходы. Пятое: перенос убытков. Очень актуальным является для новых компаний: у вас много затрат, но не так много доходов. На сумму убытка, полученного в одном периоде, можно уменьшить налогооблагаемую прибыль в следующих периодах. Главное — вовремя заявить убыток, подлежащий переносу, в своих налоговых декларациях. Примеры незаконной оптимизацииСокрытие выручки и, как следствие, выплата заработной платы в конвертах: самый агрессивный пример, так как является прямым нарушением законодательства. Формальные операции: сделки, которые есть только на бумаге. Выявляются такие схемы просто — пара вопросов лицам, подписавшим документ, или их коллегам, и выясняется, что никто в офис не приходил и услуги не оказывал. Дробление бизнеса: как указано ранее, нигде в законодательстве нет запрета на регистрацию несколько компаний. Хочу напомнить, что всеми любимая УСН создавалась для небольшого бизнеса. Но контролирующими органами выявлено много примеров, когда путем формального разделения деятельности одного лица на несколько мелких УСН применяется неправомерно.

Подмена трудовых отношений: когда вместо законного найма сотрудника его подменяют «налогововыгодным» плательщиком, высоки риски корректировки затрат организации. В таких ситуациях также часто производится обналичивание денежных средств, субъектам выплачиваются большие суммы, которые потом распределяются между учредителями. Манипуляции с применением налоговых льгот: налоговые льготы могут быть в виде полного освобождения от налогов либо применения пониженных ставок. К манипуляциям с применением льгот можно отнести единичные операции с применением ставки НДС в размере 10% или 0% с целью возврата из бюджета существенных сумм НДС. С незначительным оборотом по реализации заявляется возврат из бюджета в размере сотен тысяч рублей.

Есть налоговые льготы, которые ограничены в применении по времени. Например, при работе в сельской местности, в малых городах у вас есть возможность пользоваться льготами в течение 7 календарных лет с даты регистрации. Кто-то пытается этот срок продлить путем регистрации другой компании, передачи на нее имущества. Фактически деятельность осуществляется без остановки производства. Очевидно, что это неправомерное использование льгот, а чисто формальное соблюдение условий для их применения. Еще один пример льготы — использование труда инвалидов. Предусмотрены льготы по НДС и налогу на прибыль, когда численность инвалидов в организации составляет не менее 30% численности работников. Манипуляция состоит в следующем: людей с инвалидностью нанимают формально, работу по факту такие сотрудники не выполняют, организация выплачивает им небольшие вознаграждения для формального соблюдения возможности применения льготы. С этого года льготу доработали, добавили условия для ее применения: теперь выплаты сотрудникам-инвалидам должны быть не менее 20% от общей суммы выплат, начисленных за квартал. Еще несколько примеров, которые используют как маневры для незаконной оптимизации, на которые стоит обратить вниманиеАренда у взаимозависимых лиц Есть примеры, когда компания довольно продолжительный период владеет имуществом, но потом продает его взаимозависимому лицу, часто учредителю. Без этого имущества осуществление деятельности невозможно, поэтому после продажи его берут в аренду. По-моему, это выстрел себе в ногу: очевидно, что имущество необходимо для деятельности, организация им владеет, но почему-то избавляется от него и несет дополнительные расходы в существенном размере. Риски корректировки таких затрат очень высокие. Расходы на автомобили Очень важно помнить следующее: служебные автомобили — это не личные автомобили учредителя, не личные автомобили директора и использоваться они должны в служебных целях. При выявлении случаев использования авто в личных целях расходы на амортизацию и топливо будут откорректированы. Еще один пример расходов на автомобили: компенсация за износ автомобиля, выплачиваемая сотруднику за использование личного авто в служебных целях. Такая компенсация не облагается подоходным налогом и взносами в ФСЗН и Белгосстрах, ее предельный размер не установлен законодательством.

Посреднические операции Привлечение взаимозависимых контрагентов, особенно применяющих УСН, в качестве комиссионеров или поверенных, с существенным завышением их вознаграждения, которые в разы превышают рыночные цены на такие услуги, подлежит особому контролю. Регистрация взаимозависимых организаций за пределами РБ и их использование в процессе реализации товаров контролируются как в рамках трансфертного ценообразования, так и в рамках применения статьи 33 НК. Реорганизация Реорганизация — это часто попытка бегства от ответственности. Иногда организации складываются в «матрешки» — одна организация присоединяется к другой, другая к третьей и т.д. Хочу предостеречь: в таких схемах последнему субъекту, который остался действующим, при проверке вменяются нарушения всех правопредшественников. Еще один момент, касающийся реорганизации, который не все знают: согласно Налогового кодекса при проведении реорганизации в форме выделения налоговое обязательство исполняется правопреемниками в той доле, которая определена разделительным балансом. Но если инспекция МНС усматривает недобросовестное разделение активов и обязательств, которое повлекло невозможность уплаты налогов, налоги уплачиваются солидарно, т.е. на реорганизованную организацию и всех ее правопреемников направляются требования о взыскании налогов на всю сумму неисполненных обязательств.

Как оценить законность налоговой и финансовой оптимизации?Сотрудники налоговых органов при ответах на вопросы о рисках корректировок при наличии каких-либо оптимизаций редко дают однозначные ответы. Как правило, они ссылаются на то, что наличие оснований для доначислений может быть установлено в ходе проверки после анализа всех обстоятельств совершения сделок.

Если в ответе на все три вопроса не фигурирует налоговая оптимизация, переживать за такие операции нет причин. Чтобы разместить новость на сайте или в блоге скопируйте код:

На вашем ресурсе это будет выглядеть так

Что такое оптимизация и как ее трактует Министерство по налогам и сборам? Почему важно разбираться и детально изучать примеры законной и незаконной оптимизации? А... |

|